Het midden- en kleinbedrijf wordt overspoeld door alternatieve geldverstrekkers. Daarmee is het ophalen van financiering vaak een grote puzzel geworden waarbij meerdere partijen op elkaar worden gestapeld.‘Bedrijfsfinanciering is echt een vak geworden.’

Wie regelmatig naar de televisie kijkt, zal de reclame van SwishFund ongetwijfeld voorbij hebben zien komen. Een dansende eigenaresse van een schoenenwinkel en een bakkerij komen springend voorbij,terwijl de bankbiljetten ze om de oren vliegen. In het Engelstalige tv-spotje worden de ‘motherf*cking banks’ te kijk gezet, die veel te lang zouden doen over een kredietaanvraag en veel te strenge voorwaarden aan financiering zouden stellen. De boodschap? Kom als ondernemer naar SwishFund, waar je simpel een zakelijke lening tot 250.000 euro kan aanvragen, in 24 uur hoort of je er voor inaanmerking komt en binnen een week hetgeld op je rekening staat. En het zou nog ‘voordelig’ zijn ook.

Dit soort fintech-achtige kredietverstrekkers, die in het gat proberen te springen dat de banken achterlaten, schieten als paddenstoelen uit de grond. ‘Het financieringslandschap in Nederland is de afgelopen tijd ontzettend uitgedijd met nichespelers’, zegt directeur Carlo van der Weg van Credion, dat bedrijfsfinanciering voor ondernemers regelt. ‘Maar er zit wel veel verschil tussen al deze nieuwkomers, vooral op het gebied van maximale looptijden, hoogte van de leningen, rentepercentages en voorwaarden. En als je als ondernemer bij de bank voor een dichte deur komt te staan, dan moet je toch op zoek naar alternatieven.’

Dichte geldkraan

Want soms zijn deze alternatieve kredieten de enige mogelijkheid voor ondernemers. Uit onderzoek van het Centraal Bureau voor de Statistiek (CBS) blijkt dat toegang tot financiering vooral een probleem is dat speelt bij kleine en middelgrote bedrijven. Volgens de Financieringsmonitor van het CBS blijft de geldkraan vaak dicht voor bedrijven met minder dan tien werknemers, jonge bedrijven en startups. Omdat banken de criteria voor een bedrijfskrediet flink hebben aangescherpt, moeten ondernemers hun vizier daardoor vaker richten op alternatieve geldschieters. Van der Weg: ‘De meeste ondernemers bewandelen voor het regelen van financiering het traditionele pad, dus naar een bank. Zodra ze van de bank geen groen licht krijgen op hun kredietaanvraag, dan moeten ze op zoek naar andere geldschieters. Maar het gros van de alternatieven kennen ze niet. En zodra ze wel een partij gevonden hebben, dan ontbreekt het vaak weer aan financieringskennis om een verantwoorde afweging te maken of dat type krediet bij hun onderneming en hun financieringsbehoefte past. Bedrijfsfinanciering is echt een vak geworden.’

Kenniskloof

Ook Ronald Kleverlaan erkent dat er een kenniskloof is bij ondernemers én adviseurs op het gebied van alternatieve financiering. Hij is voorzitter van Stichting MKB Financiering, een organisatie die, met steun van het ministerie van Economische Zaken en Klimaat, door tien alternatieve financiers – zoals Collin Crowdfund, Funding Circle en Spotcap – is opgericht om de toegang tot alternatieve financiering te verbeteren, het ken-nisniveau van ondernemers en adviseurs te verhogen en de betrouwbaarheid van financiers te vergroten. ‘Want wat is een betrouwbare partij in het oerwoud van financiers? Sommige aanbieders maken gebruik van de financieringsproblematiek in het MKB door krediet te verstrekken met torenhoge rentepercentages. Het gaat ons om verantwoord financieren.’

Stichting MKB Financiering is momenteel druk doende met het opzetten van een gedragscode voor alternatieve financiers. Het belang van de ondernemer op zoek naar passende financiering staat voorop en daarom sluit de stichting zich ook aan bij een centraal klachtenregister via Kifid en wordt er in samenwerking met ondernemers en adviseurs een Gedragscode MKB Financiers opge-steld. Kleverlaan: ‘We moeten samen deze nog jonge branche transparanter maken.’

Door de bank genomen

Volgens het CBS gaf 24 procent van het midden- en kleinbedrijf (MKB) in de enquête aan behoefte te hebben aan externe financiering, over de periode van juli 2017 tot juli 2018. Van de bedrijven die een financieringsaanvraag indiende, kreeg 84 procent de financiering in ieder geval voor een deel rond. De overige zestien procent kreeg nul op hun rekest. Het gemiddelde slagingspercentage varieert tussen 80 procent voor microbedrijven (minder dan 10 werkzame personen) tot 93 procent voor middenbedrijven (50 tot 250). Dit is een stuk lager dan bij het grootbedrijf (meer dan 250 werkzame personen), waar maar liefst 99 procent van de aanvragen leidt tot financiering.Twee derde van de ondernemers die opzoek zijn naar geld, diende niet eens een aanvraag in. Een ander deel, voornamelijk startups, achtte zichzelf bij voorbaat kansloos en probeerde het niet eens. Het is geen verrassing dat bij de externe financiering van het MKB de traditionele banklening (40 procent) het meest voorkomt. Want banken financieren nog steeds ondernemingen. Maar ze zijn wel steeds strengere financieringseisen gaan hanteren voor bedrijven die door de kre-dietcrisis toch al flink zijn ingeteerd op hun eigen vermogen. Voor de crisis was het MKB voor vreemd kapitaal vrijwel geheel aangewezen op de banken. Maar nu de reguliere grootbanken zich terugtrekken als financiers, rukken alternatieve kredietverleners op.

Zoals SwishFund. En hoe ’voordelig’ de geldverstrekker uit Bussum zichzelf ook noemt, de rentepercentages lopen flink op. SwishFund hanteert 1,5 tot 2,3 procent rente per maand. Plus een afsluitprovisie van twee procent van de hoofdsom komt de rente op jaarbasis al gauw uit boven de twintig procent, te innen als percentage van de omzet. ‘Natuurlijk moeten ondernemers als eerste bijeen bank een financieringsaanvraag indienen’, aldus Van der Weg. ‘De bankis verreweg nog altijd de goedkoopste optie. Maar in deze markt heb je helaas ook te maken met cowboys die bijvoorbeeld flitskredieten aanbieden, waarvan de tarieven soms wel oplopen tot veertig procent rente per jaar. Dan moet je je als ondernemer echt afvragen of dat het wel waard is.’

Steeds meer organisaties bieden kredieten tot een paar ton aan, met meestal korte looptijden, die online aangevraagd en vrijwel meteen verstrekt worden. Deze do-it-yourself oplossingen winnen aan populariteit, waarbij op basis van technologie een risicoanalyse van het bedrijf wordt uitgevoerd. Ook banken springen hier op in. Zoals ABN Amro met New10, waar ondernemers financiering tot een miljoen online aan kunnen vragen. Maar gestandaardiseerde financieringsaanvragen werken alleen als ondernemers precies weten welk type financiering ze nodig hebben én als ze alle documentatie op orde hebben. Kleverlaan: ‘De meeste ondernemers halen maar eens in de zoveel jaar financiering op, dus deze kennis zal niet bij veel ondernemers actueel zijn. Ze zijn voornamelijk bezig met ondernemen.’

Stapelfinanciering

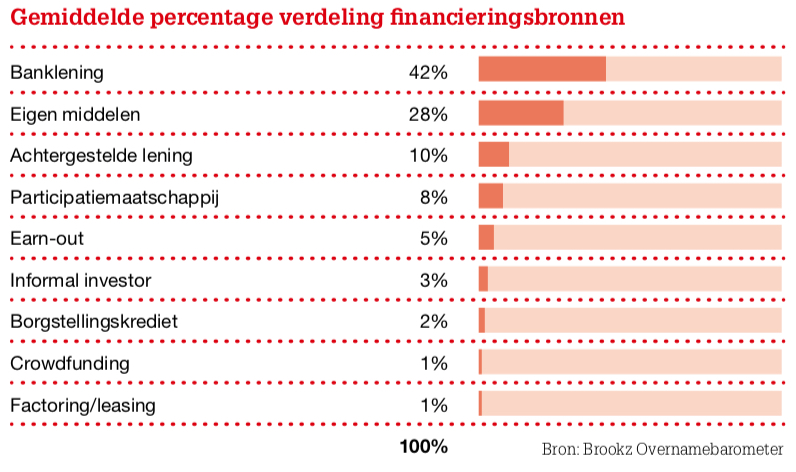

Ook op het gebied van overnamefinanciering is de bank nog altijd de belangrijkste geldschieter. Voor de financiële crisis financierde de bank soms tot negentig procent van de totale overnamesom. Die tijd is voorbij en bij bijna alle transacties is er tegenwoordig sprake van stapelfinanciering. Waar voorheen de bank bijna de hele financiering voor zijn rekening nam, is dat nu maximaal vijftig procent. De andere helft moet worden ingebracht door de koper zelf, vaak in combinatie met één of meerdere alternatieve finan-ciers. Volgens overname-advieskantoren wordt ruim veertig procent van een trans-actiesom met bankleningen gefinancierd, blijkt uit de Brookz Overname Barometerover het tweede halfjaar van 2018. Bijna dertig procent bestaat uit eigen middelenvan de koper en in één op de tien geval-len wordt een deel van de overname gefi-nancierd door een achtergestelde lening van de verkoper. Crowdfunding en fac-toring/leasing-constructies zijn vormen van alternatieve financieringsbronnen die slechts in een beperkt aantal gevallen worden aangewend bij een overnamefinanciering.

Investeringsmaatschappijen

Bij de meeste overnames zijn bankennog steeds de belangrijkste geldverstrekker, weet Vincent Pastoor van MarktlinkFusies & Overnames. Pastoor: ‘Ze zijn momenteel ook gewillig om overnames in het midden- en kleinbedrijf te financieren. Uiteraard zijn ze wel een stuk kritischer geworden en letten ze bij bijvoorbeeld een management buy-in of -out nog meer op de kwaliteiten van de koper, maar ook voor een goed onderbouwde MBI of MBO staat een bank altijd open.’

Volgens de Brookz Overname Baro-meter zijn de verkoopprijzen van MKB-bedrijven de afgelopen tijd fors gestegen. Dat betekent ook dat er een grotere bij drage aan eigen middelen van de koper nodig is. Terwijl strategische kopers een oorlogskas hebben voor overnames, zijn kopers via een MBI/MBO aangewezen op andere alternatieven. Vooral de rol vaninvesteringsmaatschappijen als financier op de MKB-overnamemarkt groeit; de ondernemer is dan de vent die tentrunt, de investeerder adviseert hem op de achtergrond. Pastoor: ‘Investeringsmaatschappijen hebben momenteel voldoende kapitaal op de plank liggen en dat moeten ze wegzetten om het te laten renderen. We zien daardoor een toename van dit soort gecombineerde deals, waarbij investeerders, naast een banklening en eigen middelen, als financier optreden. Ik durf wel te zeggen dat er op dit moment voor fusies en overnames genoeg geld in de markt zit.’

Tekst – Wietze Willem Mulder – www.brookz.nl

Recente reacties